なぜ今、ROIC経営を導入する企業が増えているのか ~事業の存続・撤退の経営判断指針として活用~

近年、資本コストを意識した経営が求められるようになってきた。コーポレートガバナンスコード(企業統治指針)にもそれが盛り込まれるなど、企業は何らかの対応を迫られている。これを反映する形でROE(自己資本利益率)に加え、ROIC(投下資本利益率)を経営指標の1つとして導入・開示する企業が増えている。

筆者も、リコーが2022年度から社内カンパニー制(ビジネスユニット=BU制)に移行する際に、ROIC導入準備に一部携わったことがある。さらに15年ほどさかのぼると、2007年に4つのビジネスユニット(上記のBU単位とは異なる)から成るある新規事業立ち上げに伴って、事業の組み替えや利益の極大化を図る「事業ポートフォリオマネジメント」にも従事した。

そこで本稿では筆者の経験や各社の状況なども踏まえて、事業ポートフォリオマネジメントにおいてROIC経営をどう活かすべきか、考察してみたい。

そもそもROICとは、株主・投資家が企業価値増大の可能性を探るため参考にする指標の1つ。税引き後営業利益を投下資本で割って算出され、企業や事業の「稼ぐ力」が表れるとされる。

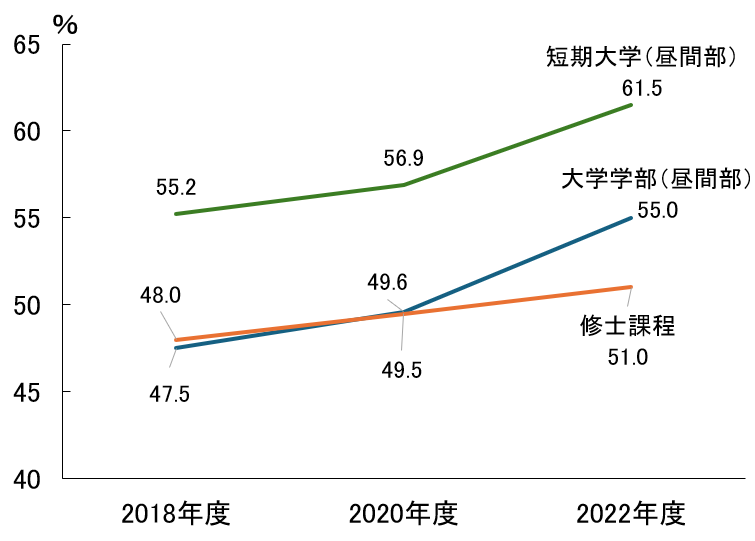

コンサルティングを手掛けるククレブ・アドバイザーズによると、中期経営計画を公表している企業のうちROICを導入している割合は、2020年度10%、2022年7月時点では15%に上り、東京証券取引所のプライム市場上場の企業に限れば20%超に達しているという。もっとも、ROICの数値自体は差が大きく、業界平均(21年3月時点)でみると、自動車10.6%、情報通信10.5%、精密・電機・機械8.4%、コンビニ5.1%、百貨店3.2%などとなっている。

多くの企業は、事業別でもROICを算出し、それを事業ポートフォリオマネジメントの判断手段として活用することで、全社レベルでのROIC改善を目指している。これが今の経営手法の「主流」ではあるが、筆者が2007年度に新規事業に携わった当時、ROICはほとんど知られていない指標であった。

まずは、その時の"苦い"経験から紹介しよう。上述の新規事業は2社の買収を伴うもので、主戦場は欧米市場を志向したものだったが、発足早々、リーマンショックや、東日本大震災に見舞われた。以降、急激な円高進行が原因で売上高の伸びが鈍化、想定以上の苦戦を強いられる。

当時、多くの日本企業で、カンパニー制やホールディングス化を導入する動きが見られ、リコーも戦略事業単位を事業部採算制からSBU(=Strategic Business Unit)制度に変えたばかりの転換期に当たっていた。リコーは1999年から各事業・機能の中期計画を達成するため、重点施策管理の仕組みとして戦略的目標管理制度(SMO=Strategic Management by Objectives)を導入済み。しかし、縦軸をSBU、横軸を事業部門にして構成するマトリクス経営となったことで、意思決定の遅れなどが顕著になった。

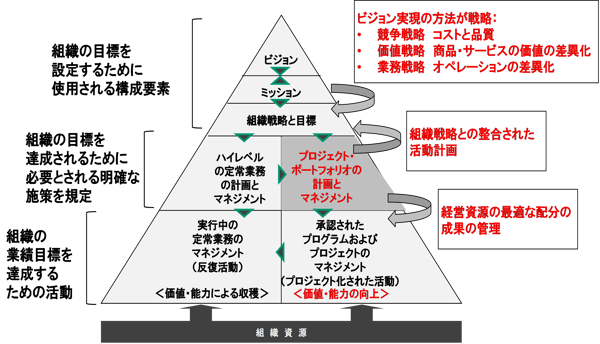

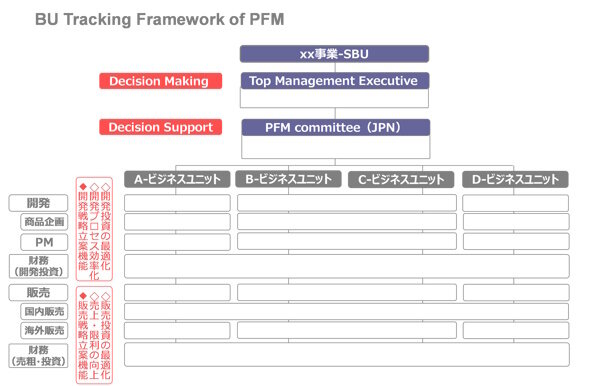

新規事業を進める上で、こうした影響が及ぶのは何としても避けたい。そこで、事業ポートフォリオマネジメントを導入するにあたって、目的、目標、マイルストーンの共有が必要不可欠と判断。SBUの事業トップを意思決定者とし、4ビジネスユニットの開発部門責任者、日本・欧米販売会社責任者、マーケティングなど機能部門代表者で構成するクロスファンクショナルチーム(CFT)体制をとることとした。

事業ポートフォリオマネジメント概要図 (出所)社内資料を基に筆者

(出所)社内資料を基に筆者

事業ポートフォリオマネジメント体制図 (出所)社内資料を基に筆者

(出所)社内資料を基に筆者

ここで課題となったのは、グローバルにまたがる主要拠点をいかにまとめてガバナンスを効かせるか。国内3拠点、米国2拠点、欧州とアジアがそれぞれ1拠点に分かれており、企業文化や時差、言語、コミュニケーションツールなどの違いを解決するため、1つひとつ問題に対処し、かなりの時間を要することになった。

実際に、事業ポートフォリオマネジメントで用いた手法は、市場・顧客、競合、自社の3C情報や製品開発の指針となる商品ロードマップに基づいて、 保有技術資産、人員、予算枠といった限られたリソースや連結財務トレンドを可視化・分析するというもの。ビジネスユニット単位でもROI(投資利益率)による優先順位(取捨選択)の議論を重ねた。最終的に時間軸を加味した新規事業全体の売上高成長率と営業利益の将来予測値を経営の舵取りの判断基準とした。

筆者自身はエンジニア出身でもあり数字・分析、コンプライアンスには強く、モノづくりプロセスを熟知しているという自負はあったが、連結財務データ(過去5年+将来予測3年)の可視化や、戦略・施策との紐づけは畑違いで悪戦苦闘した。財務や法務、内部統制などの専門家である諸先輩方の意見も拝聴するとともに、自分でも勉強を重ねた。さらに組織内で目指す姿を模索して議論を進めたが、各ビジネスユニットの最適=事業全体最適には至らず、また1つの正解があるわけでもないため試行錯誤を繰り返すことになった。

結果として、導入3年後の2013年に減損も含めた取捨選択を実行、何とか黒字化達成できたものの、組織として事業ポートフォリオマネジメントの手法を確立できたと確信するまでには至らないなど課題も残った。

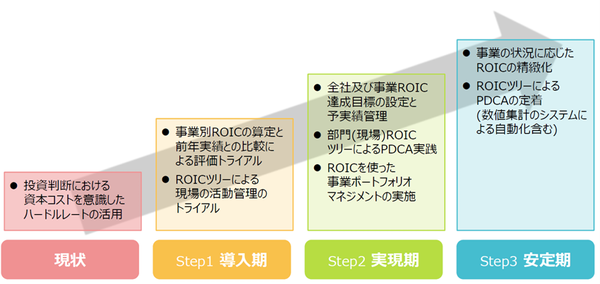

時は流れて2022年11月。冒頭に触れたように、筆者はROIC導入準備に携わったものの、その後関連業務からは離れていた。そんな折、リコーのROIC経営が導入期から実現期に順調に移行していることをうかがわせる記事を見つけた。

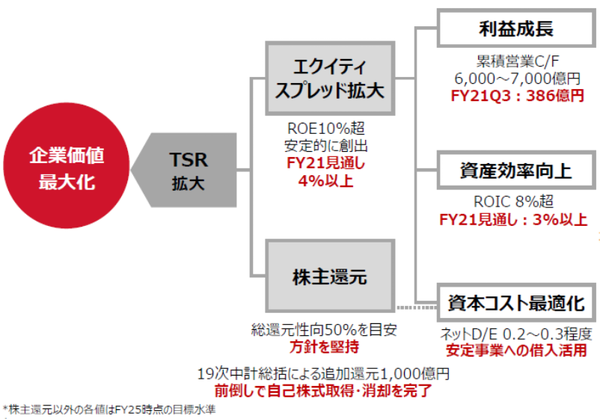

川口俊・財務最高責任者(CFO)が日刊工業新聞の取材に対して「2025年度ROE10%超、ROIC8%超の達成を目標に掲げる」(2022年11月30日)と明言。さらに約30の事業のうち「複数事業については、売却や撤退に向けて動く。ROICはあくまでも効率性の指標に据え、ROE達成に向けてROICを各ビジネス単位の重点施策と、重点業績評価指標(KPI)に分けて、連動させる二重構造で管理する。2022年度からこの管理手法を本格導入し、何ができていないのか明らかにした上で、効率を追求し成果を上げる施策を実行する。」(同)と踏み込んで説明していたのだ。

リコーのROIC経営は導入期から実現期に (出所)2022年3月3日 会社説明会 ~第20次中期経営計画 進捗説明会~

(出所)2022年3月3日 会社説明会 ~第20次中期経営計画 進捗説明会~

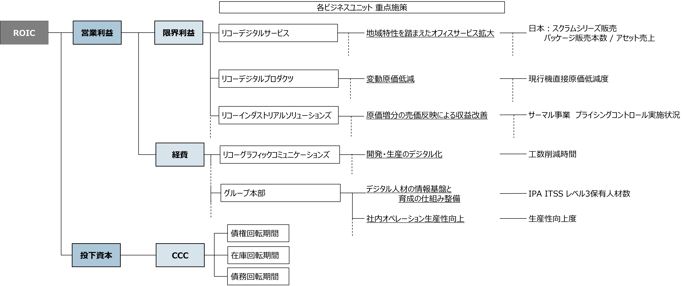

財務統括部業績管理室の川田健室長に確認したところ、2019年時点で段階的にステップを踏みつつ、経営管理指標としてROIC導入を宣言、2022年時点で、導入期から実現期へ移行したとのこと。具体的には、社内カンパニーであるBUごとのROIC値を把握した上で、収益性・資本効率の両方の観点で財務数値(結果指標)と、それらを構成する施策のKPIや先行指標の進捗状況をモニタリング。さらに施策と財務のつながりが概観できるよう「リコー版ROICツリー」を展開しているという。

今後、目指すべきデジタルサービス関連の領域については、地域特性による戦略の違いもあるため統一的な指標設定は模索中だが、経理基幹システムの刷新も含めてチャレンジを継続しているとのこと。安定期に向け着々と歩みを進めていることがうかがえる。

3ステップでROIC本格導入を目指す (出所)2019年4月11日 IR-Day(資本収益性向上に向けた取り組み)

(出所)2019年4月11日 IR-Day(資本収益性向上に向けた取り組み)

リコー版ROICツリー (出所)2022年11月4日 2022年度第2四半期決算説明会

(出所)2022年11月4日 2022年度第2四半期決算説明会

ROICに基づく経営がどのような成果を上げているのか。以下では、他社の動向についても少し触れてみたい。

日本でROIC経営のお手本とされる大手ヘルスケア企業では、CFO陣頭指揮の下、約90の事業ユニットを管理。各事業をROICと売上高成長率の2つの軸で評価し、事業ポートフォリオを組み替えるプロセスが確立されている。ROICが10%、売上高成長率が5%をそれぞれ下回ると、「収益構造改革領域」の事業と位置付けられ、構造改革を進めながら撤退も含めて検討するという基準が定められている。

ただ、実際の事業ポートフォリオ組み替えに際しては、将来性を吟味して最終判断している。その成果が現れたのだろう、ROIC経営を掲げた2013年以降、出資、事業売却などの機動的な経営判断により、株価は3倍以上に上昇、直近の2022年第3四半期には過去最高益を達成した。

このほか4つの事業領域を持つ大手光学・電子機器企業は、医療事業に経営資源を集中させる一方で、映像事業売却などを実施。その結果、ROIC は2012年度の2.7%から21年度は10.3%(調整後ROIC※、以下同)、22年度は17.1%、23年度見通しは20%超と年々改善。時価総額も12〜22年度で約8倍にまで増えた。

※調整後ROIC

税引き後営業利益(税率:日本の法定実効税率約30%を使用)から、「その他の収益・その他の費用」、「M&Aに関連する無形固定資産の償却費」を差し引く。さらにWorking capitalから、「M&A関連資産(M&Aに関連するのれん・無形資産)」を差し引く。為替変動の影響については調整を行わず、実績の為替レートを用いる。

もっとも、当然のことながらROICも万能ではない。あるエネルギー事業会社がROICを導入し、経営に活用しようとしたところ「ROIC導入自体は評価できるが事業組み替えの妥当性などみると時期尚早」といった声が市場の一部から上がり、機関投資家や専門家、アナリストなどの間でも評価が分かれている。

これからの企業経営は、マクロ経済の変動や地政学リスクへの備えなど従来以上にアンテナを高くしておく必要がある。実際、気候変動や人権問題への対応、人的資本への投資といった、新たな経営課題も次々に浮上している。さらに近年はROICのような財務指標だけでなく、従業員をはじめとしたステークホルダーの幸福度をいかに高めるかといった視点も求められている。

そもそもROIC経営には、組織ガバナンスに始まり、データ分析や判断基準などの活用方法、現場への浸透など、さまざまな観点が必要とされる。財務データ構造の更なる可視化や、DX(デジタル・トランスフォーメーション)による効率化は言うまでもない。また、1つの事業に捉われるのではなく、全体を俯瞰的に捉えて判断する経営視点の事業戦略も問われる。

今後、各企業の決算や中期経営計画が公表される時期でもあり、ROIC経営に関する企業動向・活用状況について、引き続き注視していきたい。

ROIC経営をどう活かすべきか?(イメージ)

ROIC経営をどう活かすべきか?(イメージ)

(出所)stock.adobe.com

タグから似た記事を探す

記事タイトルとURLをコピーしました!